我们更加关注国内市场集中度、竞争格局的变迁、盈利能力的变化。基本观点是:

市场集中度将继续逐渐上升,规模效应有望逐渐显现。

华润、青岛、燕京目前还是前三强的格局,虽然集中度不高导致价格同盟短期内难以完全达成,但是地区的垄断逐渐形成。

行业盈利能力在经历的1998年低潮后逐渐上升,不过目前仍处于较低的水平。部分垄断地区的企业盈利能力已经能和海外成熟市场媲美,我们对行业整合完毕后的盈利能力充满期待。

1.国内啤酒三足鼎立局面基本形成

我们简单的将国内啤酒企业划分为三个阶层:

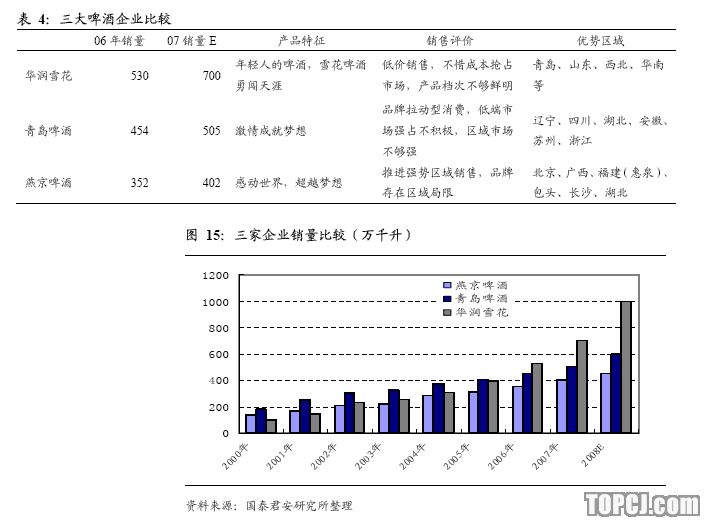

第一梯队:三大企业青岛啤酒、华润雪花啤酒、燕京啤酒。这三家企业都是全国性品牌企业,2007年三家企业中产量最小的燕京啤酒都达到了402万千升,超过了日本的Kirin,成为全球销量第九的啤酒生产企业。其中华润雪花借助雄厚的资本实力06、07年大量的收购、新建,2007年产销量达到了700万千升,公司计划2008年达到1000万千升的产量,逼近Heineken,有望成为全球第5大啤酒生产企业。三足鼎立的局面已经基本形成。

第二梯队:以重庆啤酒、哈尔滨啤酒、珠江啤酒、金星啤酒为代表的具有相当规模的区域性品牌啤酒。这些省级的啤酒企业最近两年产能扩张速度极快,立足本地的市场谋求扩大销售区域和全国品牌的地位。这些企业可以分为两类:(1)已经有外资入股,凭借外资力量巩固当地市场;(2)试图开拓全国市场,但是目前并没有取得明显成功,如金威啤酒在成都、西安市场投资拖累公司07年的整体盈利。这一梯队的企业应该是下一步被并购的最佳对象,不过考虑到外资的进入,收购成本会非常高。

第三梯队:规模较小的区域企业。这部分企业规模、市场均比较小,受到市场和目前的格局限制,很难做大,不过因为成本、费用不高,仍然略有盈利,在各个地区生存,对国内啤酒市场格局没有太大的影响,随着成本进一步增加和食品安全的更加严厉,可能投靠大型企业。

2.市场集中度上升,三大企业扩张加速,外资干扰集中过程

国内啤酒市场集中度不高,至少还没有达到可以达成可以坐下来协商价格的地步,不过随着最近几年大中型啤酒企业的产销量增加,集中度一直呈现出上升的趋势。销量前十位的企业2006年国内市场占有率已经达到74.16%,前五家企业市场集中度47.73%,达到了美国1967的集中度水平(以1963-1984年为整合期),而三家企业的占有率也达到了38.1%,07年则约为39.98%。

不过前五家企业市场集中到要达到美国1983年84%的程度,预计还需要很长的时间。按照现在每年提高3个百分点左右的速度,预计至少需要10-13年。不过考虑到2008年前三家企业都可能加快产能扩张的步伐:华润雪花200-300万千升、青岛啤酒100万千升、燕京啤酒50万千升,前三家企业的市场占有率将可能超过44%,缩短市场集中的进程。

外资2004年以后卷土重来,再次进入中国市场,以与国内企业合作或者收购为主,进行深层次的合作,其对国内市场的重要影响有两个方面:

提高了收购兼并的成本。最引人注目的是比利时英博以58.86亿的收购价格收购了仅5亿净资产50万千升年产量的福建雪津啤酒,相当于1.2亿元/万千升,而新建10万千升的成本也不过是在2亿元左右。在收购成本大量的提高后,青岛啤酒、燕京啤酒等国内企业基本上选择了新建为主,只有资本实力非常雄厚的华润雪花在06、07年维持了大量收购的步伐,但是高启的成本也给后续的盈利带来的难度。

外资雄厚的资金实力支撑地区品牌和啤酒企业,延缓市场集中的进程。

SAB——参股华润雪花;AB——参股青岛啤酒、控股哈尔滨啤酒;比利时英博啤酒主攻东南地区——收购南京金陵、浙江KK、石梁、金狮等,参股珠江啤酒;嘉士伯啤酒主攻西部地区——收购昆明华狮啤酒、云南大理啤酒、拉萨啤酒、新疆乌苏啤酒、兰州黄河啤酒。

|